Madrid, 10 de diciembre de 2015

La evolución del crédito financiero permite prever que en 2016 se observen, por primera vez en ocho años, tasas positivas de crecimiento si se mantiene la tendencia actual y no se producen episodios de inestabilidad financiera.

La morosidad empresarial ha registrado un repunte al alza en el tercer trimestre de 2015, lo que permite adelantar que el ejercicio cerrará con una tasa ligeramente superior a la registrada en los trimestres precedentes, rompiendo la tendencia a la reducción que se venía registrando durante los tres últimos años.

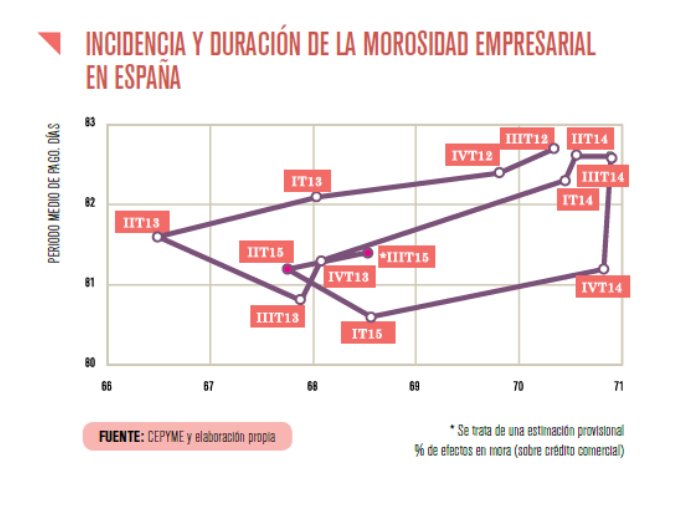

El Boletín de Morosidad y Financiación Empresarial, que edita CEPYME en colaboración con la Dirección General de Industria y de la Pyme, refleja un incremento tanto en el período medio de pago como en el porcentaje de crédito comercial en mora durante el tercer trimestre de este año, respecto del trimestre precedente.

Así, el período medio de pago aumentó hasta los 81’4 días, dos décimas más que en el trimestre anterior, mientras que el crédito comercial en mora se elevó hasta el 68’5% del total de crédito comercial, lo que representa un incremento de 8 décimas respecto del trimestre anterior.

El Índice Sintético de Morosidad Empresarial (ISME) se situó en el tercer trimestre en 92’6 puntos, siete décimas por encima del registrado en el segundo trimestre del año. La evolución de este indicador refleja la dificultad de lograr reducciones sustantivas en el medio plazo, en ausencia de nuevas iniciativas estructurales de lucha contra la morosidad empresarial.

Tal como ha señalado el presidente de CEPYME, Antonio Garamendi, en la presentación del último número del Boletín de Morosidad y Financiación Empresarial, “uno de los riesgos asociados a la consolidación de la expansión económica y la mejora de las expectativas de crecimiento es que la mayor demanda y disposición de liquidez invite a las empresas a relajar la vigilancia en materia de cobros y pagos en plazo”. Por ello, es importante no bajar la guardia en materia de lucha contra la morosidad.

El coste financiero de la deuda comercial se elevó hasta los 1.012 millones de euros (1.003 millones en el segundo trimestre), debido al incremento del stock de crédito comercial y del porcentaje de deuda comercial en mora. Este coste equivale al 0’1% del PIB.

Por sectores, las empresas del sector textil superaron lo 102’5 días de demora en el cobro de sus facturas, unos plazos que no se registraban desde comienzos del año 2010 y que superan en más de 40 días el plazo legal y en más de veinte la media de demora (81’4 días).

Por el contrario, el sector de actividades de distribución alimentaria registró el menor período medio de cobro, con 67 días, sólo siete por encima del plazo legal de 60 días. El Boletín de Morosidad y Financiación Empresarial confirma que las microempresas pagan a sus proveedores antes que las empresas de mayor tamaño.

Así, el período medio de pago de las microempresas es de 74’9 días (77’4 en el segundo trimestre de este año), frente a los 82’2 días (80’9 en el segundo trimestre) de las pequeñas empresas y los 84’4 días (igual que en el segundo trimestre) de las medianas.

Evolución del crédito financiero

Por lo que respecta al crédito financiero a empresas no inmobiliarias, el Boletín refleja que el mismo se incrementó en torno a un 3% en el tercer trimestre del año, mientras que el destinado a empresas inmobiliarias y e construcción siguió descendiendo a un ritmo del 15%. De mantenerse las tendencias actuales en el ritmo de nueva concesión y descartando episodios de inestabilidad financiera, cabe esperar que en 2016 se observen, por primera vez en ocho años, tasas positivas de crecimiento en el stock de crédito financiero a empresas.